Highest High Stop Loss, také známý jako Chandelier Exit je další známou formou umisťování stop lossu. Jeho podstata spočívá v umístění SL v závislosti na Highest High té které svíčky. T.j. nestanovuje se klasicky pod Close cenu, ale v jisté vzdálenosti od Highest High.

Vzorec pro výpočet:

CE SL = HH - SL

CE SL = Chandelier Exit nebo Highest High Stop Loss

HH = Highest High, t.j. nejvyšší dosažená cena během obchodu

SL = Stanovený Stop Loss, resp. výška poklesu

Samotná výška Stop Lossu může být určena na základě ATR (viz ATR SL), nebo na základě pevné částky v dolarech / na základ ticků (fixní stop loss).

Příklad: Koupíme kontrakt za cenu 100 USD, přičemž každý dolar posunu nahoru nebo dolů se bude reálně rovnat 100 USD zisku nebo ztráty (pokud nerozumíte, podívejte se princip pákového obchodování).

První Stop Loss můžeme stanovit na základě předchozího Highest High, které bylo např. 101 USD. Pokud jsme ochotni riskovat 300 USD poklesu, pak je Stop Loss stanoven na 98 USD (101 - 3 = 98). Pokud cena komodity klesne na tuto hranici, z obchodu nás vyhodí na Stop Losse a my jsme ve skutečnosti přišli o 200 USD (100 - 98 = 2; 2 * 100 = 200). Pokles, který jsme byli ochotni akceptovat byl 300 USD, ale reálně jsme přišli o 200 USD.

Kdyby bylo předchozí Highest High o půl bodu výše, t.j. 101,5 USD, pak bychom stanovili SL na 98,5 USD a po vyražení na této hodnotě bychom přišli jen o 150 USD (100 - 98,5 = 1,5; 1,5 * 100 = 150). Jak tedy lze vidět z uvedeného příkladu, nejde o fixní částku, kterou riskujeme. Částka je variabilní a ve skutečnosti jde o pokles od Highest High, který ještě náš Stop Loss dokáže akceptovat, nebo nás vyrazí na stanovené částce.

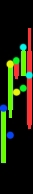

Copyright © Obr. zhotoven v programu Incredible Charts

Na obrázku jsou naznačeny souvislosti mezi dosaženými HH a posouvaným Stop Loss. Pokud je dosaženo nového HH, SL se posune také o něco výš. Na páté svíčce by nás však už SL z trhu vyrazil, jelikož dosažené Low bylo nižší než Highest High minus stanovený SL (nebo také akceptovaný pokles).

Stop Loss nemusíme stanovovat pevnou částkou poklesu (např. 300 USD od HH) ale také prostřednictvím známého ATR. Logicky musí být nastaveny hodnoty ATR, stejně jako při fixní částce, značně vyšší, než při klasickém ATR SL. Výhodou Average True Range je, že se přizpůsobuje volatilitě trhu. Chandelier sám založil Chandelier Exit právě na hodnotách ATR.

Poznámka: Highest High Stop Loss (nebo také Chandelier Exit) má tu výhodu, že pokud dojde k prudkému cenovému nárůstu podkladového aktiva, zvýší se tím i náš Stop Loss (t.j. uchráníme větší potenciální zisk). Pokud by následně došlo k reverznímu pohybu a cena prudce klesne, Stop Loss nás z trhu vyhodí, ovšem na mnohem výnosnější pozici jako by to bylo v případě umístění SL pod uzavírací - Close cenou.

Je otázkou, zda posouvat SL až po ukončení svíčky / periody a na základě dosaženého HH stanovit novou hodnotu SL, nebo můžeme SL posouvat už přímo v aktuální periodě, kde se Highest High "teprve utváří". Lze říci že jde o individuální preference obchodníků. Pokud se k obchodování na burze dostanete jen jednou denně na Close cenách, stačí si prohlédnout dosažené HH po uzavření trhu a SL stanovit na jeho základě. Pokud využíváte například trailing stop loss, ten se posouvá automaticky sám. Po dosažení nového HH se mu přizpůsobí a to, co jiní obchodníci stanovují až po uzavření trhu, může být automaticky nastaveno již mnohem dříve.

Pro úplnost je ještě nutné uvést, že Chandelier Exit se počítá nejen na základě Highest High, ale také Highest Close. Můžete si zkusit svůj obchodní systém přepočítat i na Highest Close. Jde však o způsob, který není velmi rozdílný od klasického Stop Lossu počítán od Close ceny. Rozdíl spočívá pouze v tom, že Chandelier exit v takové variaci počítá vždy s Highest Close v obchodě, dokud klasický SL (např. Fixný SL) vždy s Aktuálním Close.

K nevýhodám HH SL / Chandelier Exit patří to, že nemůžeme přesně odhadnout jak velkou sumu budeme každý den riskovat. Ta je závislá nejen od námi zvolené částky poklesu, avšak zejména od dosaženého Highest High. Pokud chceme snížit volatilitu Stop Lossu, dosáhneme ji zvýšením periody pro výpočet vyhlazené ATR. Čím nižší periodu ATR použijeme, tím bude SL volatilnější.

Pozor: Vždy bereme v úvahu Highest High, což znamená, že pokud je následující den obchodu dosažené High nižší než tomu bylo předchozí periodu, Stop Loss neposouváme níže, ale počítáme s nejvyšším dosaženým High od vstupu do obchodu!

Poznámka: V celém článku se využívalo posouvání Stop Lossu v závislosti na Highest High, případně Highest Close. To logicky platí pro BUY pozice, tedy pokud chceme vydělávat na růstu ceny podkladového aktiva. V případě, že chceme jít do SELL pozice (short selling), t.j. vydělávat na poklesu ceny podkladového aktiva, pro stanovení SL používáme obdobně Lowest Low nebo Lowest Close.