Možná i vy patříte k lidem, kteří se rozhodli pro průběžné spoření. Důvodů k investování do podílových fondů může být několik - spoříte na byt, auto, nebo svůj budoucí důchod. Průběžné investování má také své výhody a v porovnání s aktivním obchodováním na burze přece jen přináší vyšší míru stability. Motivů může být mnoho, ale to co nás nejvíce zajímá je skutečné zhodnocení úspor.

Výkonnosti, které zveřejňují na svých stránkách investiční společnosti nejsou pro investory velmi relevantní. Informace, že od založení vydělal konkrétní fond "123%" je možná zajímavá pro finanční poradce, kteří jej využívají jako prodejný argumet, avšak kolik z běžných lidí - podílníků fondu vložili své finanční prostředky do fondu ihned na počátku jeho vzniku? Téměř nikdo.

Podílníci průběžně přibývají a ubývají, a tím se liší i konkrétní zhodnocení od případu ke případu. Nás navíc nezajímá jednorázová investice do fondu, ale průběžné spoření. T.j. zajímá nás situace, kdy budeme do fondu posílat každý měsíc 100 Eur, nikoli jednorázový vklad na začátku. Takový údaj podílové fondy nezvyknou zveřejňovat. Přinejlepším vezmou výkonnost za posledních x let a vydělí ji počtem let. Získají tak procentuální výkonnost p.a., ale to stále není výkonnost, kterou by dosáhl podílník při každoměsíční spoření. Průběžné investování má totiž svá specifika, která je nutno zohlednit při výpočtu jejich skutečné výkonnosti.

Při průběžném spoření dochází k zajímavému efektu. Tím je to, že se neustále mění průměrná cena nákupu podílů. Uvedeme jednoduchý příklad.

Leden: Každý měsíc si odkládáte 100 Eur. Aktuální cena fondu, do kterého investujete je také 100 Eur. Kolik podílů si můžete takto nakoupit? Odpověď je jednoduchá: koupíte si 1 podíl ve fondu (100/100). Pokud by cena podílu v budoucnu stoupla na 200 Eur, zhodnocení vaší investice by ihned dosáhlo 100%. Ale to platí zejména pro jednorázovou investici. Při průběžném spoření budou logicky následovat další vaše investice. Jak ovlivní váš zisk?

Únor: Představte si, že cena podílu spadne na 50 Eur. Mnoho lidí podlehne panice, protože přišly již o 50% svého vkladu a běží do banky prodat podíly a vybrat peníze, dokud tam ještě něco zbylo. Pokud by si však zachovali chladnou hlavu, kolik podílů by si mohli nakoupit za svých 100 Eur? Ano, při své investici 100 EUR by v únoru nakoupili přesně 2 podíly (100/50).

Březen: Představte si, že by se situace ještě více zhoršila. Ceny akcií, t.j. i podílů klesnou až na úroveň 25 Eur. Davy lidí od časného rána čekají před bankami na výběr svých investic z fondů, kde ještě co-to mají a nadávají si do hlupáků, že se nechali přesvědčit, aby vytáhli peníze zpod matrace a investovali je do podílů akcií. Poslední investor, který ještě nezpanikařil, nebo možná jen zapomněl, že má nastaven trvalý příkaz na průběžné investování, za svých 100 Eur tento měsíc nakoupí až 4 podíly (100/25).

Duben: Panika pomalu ustupuje. Akcie (podíly ve fondech) se vracejí na své původní úrovně. V našem případě je to prvotních 100 Eur. Cena je tedy tam, kde byla na začátku. Investor, který vložil své peníze jen jednorázově v lednu, je tedy nule. Jak je na tom průběžný investor? Celkově má nakoupených 7 podílů (1 + 2 + 4). Jelikož cena každého jednoho podílu je 100 Eur, prodal by je momentálně za 700 Eur. Kolik dosud do nákupu investoval? 300 Eur. Ano, zhodnocení jeho účtu je čistých 133% a to jen díky tomu, že se mu průběžně snižovala průměrná cena nákupu a on s klesající cenou nakupoval stále více a více podílů. Průměrná cena nákupu se takto snižovala až na 43 Eur, což znamená, že jakmile cena podílů překročí tuto hranici směrem nahoru, investor již není ve ztrátě, ale naopak - začíná vydělávat (je možné ji označit také jako Break Even Point nebo Bod zvratu) . Při průběžných investicích jsou důležité jen dvě věci - průměrná cena nákupu (je dobré, pokud je co nejnižší) a závěrečná cena, za kterou investor prodává (je dobré, pokud je co nejvyšší).

Toto je hlavní výhoda průběžného investování - pokud ceny padají, můžeme nakupovat více a levněji. Je to podobné jako v běžném životě. Do supermarketu jdete nakupovat a dokonce nakupovat mnohem víc, když své ceny sníží v akci nebo když je zvýší? Mnoho lidí má neopodstatněné obavy z poklesu cen podílů a nesmyslně se naopak těší z toho, když jim ceny rostou. No realita je taková, že pokud nemíníte své podíly prodávat právě v tomto okamžiku, pak těšit se z nárůstu cen podílů je jako těšit se z nárůstu cen potravin, které nakupujete každodenně.

Tím je zároveň shrnuta hlavní nevýhoda průběžného investování. Pokud ceny podílů neustále narůstají a dokonce narůstají výrazně, průměrná cena nákupu se neustále zvyšuje a ať dojde i jen k jemné korekci na trhu, investor se tak ocitá rychle ve ztrátě.

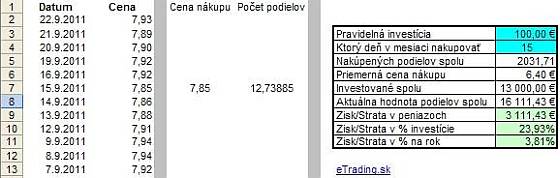

Pro všechny zájemce o průběžné investování připravil portál eTrading.sk malý dárek. Je to soubor v Excelu, kde po zadání dat a cen podílů v investičních fondech, jim soubor automaticky vypočte zhodnocení jejich vkladu při průběžné investici (viz obrázek). Každý si může zvolit investovanou částku (ta na zhodnocení vliv nemá) a dokonce i den v měsíci, kdy by chtěl investovat. Nedoporučujeme však používat poslední dny měsíce - 30. nebo 31. Takový den může připadnout na víkend, což znamená, že investice pak není v tomto ani následujícím měsíci zrealizovaná. Jinak platí, že se podíly nakupují ve stanovený den (např. 15.). Pokud takový den připadá na víkend nebo svátek, tak se nakoupí nejbližší pracovní den po víkendu.

Soubor je vložen do diskuzního fóra a je viditelný pouze pro registrované uživatele - soubory ke stažení (adresář stránky eTrading.sk). Je zkomprimovaný do .7z (otevřete jej pomocí 7zip nebo WinRar).

Na závěr: Cíl tohoto článku je jediný. Investor musí mít možnost zjistit, jaká je skutečná výkonnost jeho fondu při průběžném investování. Tato výkonnost nebývá nikde publikována, což bývá často zneužito různými prodejci na slibování nadměrných výnosů a jako léčka pro nereálné očekávání.

Průběžné investování má své nezpochybnitelné výhody, ale vnímejte je v širším kontextu. Pokud se cena akcií snižuje, nebo stagnuje, je to pro podílníky výhodné (dokud své podíly neplánují prodat). Pokud však stagnuje dlouhodobě výkonnost například dluhopisového fondu, který by měl být bezpečnější a nějaký výnos by měl být téměř jistý, je to už k zamyšlení, zda by nebylo vhodné svěřit své peníze jiné správcovské společnosti. Krom toho pozor na dlouhodobě a neustále se snižující ceny. Akcie banky Dexia byli na svém historickém maximu 5 centů pod úrovní 25 Eur. Dnes se cena jedné akcie rovná zhruba ceně sáčkové polévky - 0,30 Eur. V takových případech by vás od ztráty neochránilo ani průběžné investování.

Doufáme, že vám tento soubor pomůže zorientovat se, jak na tom vaše fondy skutečně jsou a místo nereálných slibů raději věřit vlastnímu rozumu. Možná vás také bude zajímat článek, ve kterém se rozebírá výpočet úroku a zisku při jednorázovém vkladu, anuitě, ale také při nerovnoměrném a nepravidelném vkladu.